Желание отдать свои деньги профессионалам приходит ко всем, кто решил накапливать капитал, и эта идея кажется логичной — неужели молодой инвестор, уделяя рынку полчаса в день и получая информацию из телеграмм-каналов и форумов сможет превзойти результаты профессиональной команды, работающей 24х7, получающей информацию из терминала блумберг, имеющая отраслевых аналитиков в штате, и опытом в десятки лет? И опыт на рынке казалось бы выступает хорошим фильтром при выборе управляющего.

Рассуждая таким образом, нельзя не обратить внимание на самого цитируемого и широко представленного экономиста и управляющего в российским инфополе — А. Мовчана и его фонды. Тем более позиционированы они не на мелкую розницу а на относительно состоятельных клиентов (вход от 100к$, ранее — от 500к$), а субъективно кажется что чем менее доступный продукт тем больший потенциал в нем заложен.

Надо отметить, что я сам — потенциальный клиент таких управляющих, средства значительно превышают минимальные требования, и мне интересно следить за результатами и примерять на себя — подходит ли мне такой вариант или нет.

Я сам с удовольствием слушал и слушаю А. Мовчана много лет, и если раньше у него были только облигационный и арбитражный фонды, а мнение о рынке акций было неизменно («риск-премия в акциях не интересна»), то с 2020г ситуация изменилась, появился фонд акций — GEIST.

DISCLAIMER: Цель публикации — не разоблачение или критика фонда и управляющих. Мне действительно были интересны результаты фонда, и попутно решил ими поделиться. Да, я понимаю, что сравнивать результаты фонда с SP500 не корректно, но другого бенчмарка нет, да ориентация на доходность SP500 указана в проспекте фонда.

Что за фонд?

Фонд с экспозицией на диверсифицированный портфель стоимостных акций по всему миру. Стратегия активная: если рынок достаточно дешев, в нем преобладают акции, если дорог — преобладают проданные пут-опционы на те акции, в которые планируется зайти по тем страйкам (ценам на акции), по которым эти акции будут интересны. Проданные опционы позволяют собирать фиксированную премию пока рынок растет — и получать потенциально интересные бумаги в портфель по более низким ценам, при его падении, когда опционы входят в деньги.

Цель фонда согласно сайту — в долгосрочной перспективе демонстрировать лучший относительный результат (доходность на единицу риска), чем у индекса S&P 500. Цель понятна — не чистое превосходство (Альфа) над индексом S&P500 а относительное превосходство с поправкой на волатильность (обычно оценивается через коэффициент Шарпа/Сортино).

Надо сказать, рядовому инвестору вряд ли в долгосрочной перспективе так сильно важно снизить СКО (среднеквадратичное отклонение, обычно является мерой риска) в ущерб доходности, особенно если эта доходность оказывается ниже инфляции и не позволяет сохранить капитал. Узнать, что через n-лет капитал потерян но зато волатильность была ниже чем у индекса — то ли это, чего мы хотим от инвестирования?

Для рядового инвестора, риск — это не волатильность и СКО, как это принято считать в академическом смысле, риск — это потеря покупательской способности денег со временем. И если в текущем мире отсутствующих альтернатив, этого можно достигнуть только повышением волатильности — то это все равно разумно.

В этом году фонд даже получил награду Russian Hedge Fund Industry Awards 2021 в номинации: Rising Star Fund, что бы это не значило.

Какие результаты фонда GEIST?

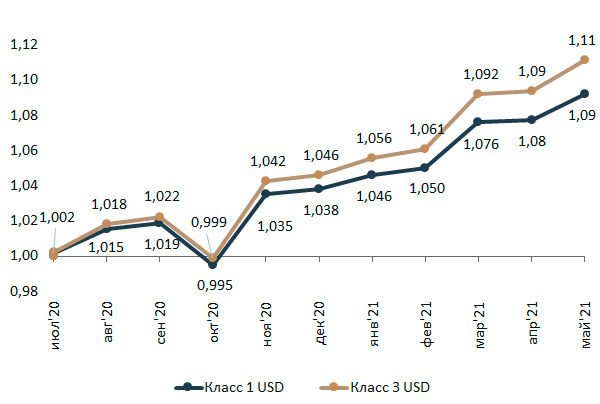

У них есть несколько классов бумаг, в зависимости от суммы входа и способов расчета комиссионного вознаграждения. Я возьму самый доступный, так как мне потенциально интересен был бы именно он.

Вот так выглядят результаты на сайте управляющего:

Почему то они заканчиваются в Мае. Я нашел свежие результаты, и сравнил с индексом S&P500 и официальной инфляцией США (consumer price index) и вот что вышло.

Почему то они заканчиваются в Мае. Я нашел свежие результаты, и сравнил с индексом S&P500 и официальной инфляцией США (consumer price index) и вот что вышло.

Да, волатильность наверное ниже (я не стал считать), но итоговый результат инвестора за 15 месяцев не покрыл даже официальную инфляцию.

За 15 месяцев инвестор получил:

- В фонде GEIST — 5,12% (~4.07% CAGR)

- Инфляция — 6,6%

- S&P500 — 38,94%

Я бы, разместив средства в такой фонд, чувствовал себя не очень комфортно и вряд ли пониженная волатильность добавила бы уверенности.

Структура фонда на сентябрь:

Да, возможно, в другой фазе рынка фонд отыграет отставание (хотя мне кажется, что выступать провайдером ликвидности через пут-опционы на падающем рынке — так же может преподнести сюрпризы и по графику видно, что на падении рынка — падает и фонд), да, возможно комбинации из фондов, которые предлагаются клиентам, показывают общий результат лучше чем отдельно взятый фонд, но пока — результат на табло и меня как потенциального инвестора он не убеждает в том, что я должен разместить в нем свои накопления.

При этом фонд активно управляемый и может менять со временем стратегию работы, что уже видно из ежемесячных отчетов управляющего, что вносит дополнительную непредсказуемость в будущие результаты.